國稅總局下發,《關于增值稅發票開具有關問題的公告》解讀。

哪些發票不能報銷

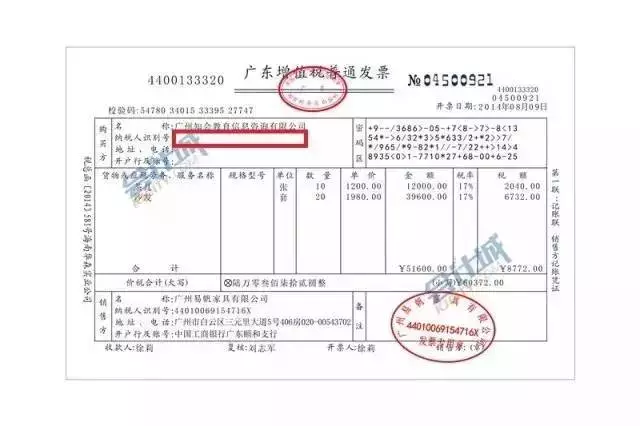

1、收到一張增值稅普通發票,只有購買方單位名稱,沒有納稅人識別號。

2、收到一張卷式增值稅普通發票。品名:辦公用品,沒有具體明細

3、收到一張增值稅普通發票。品名:辦公用品,有清單,但是清單不是從開票系統打印出來的,而是銷售方自行用A4紙制作了一份

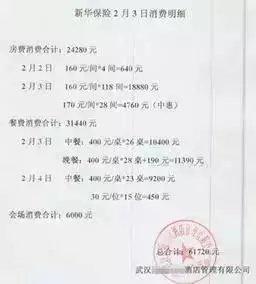

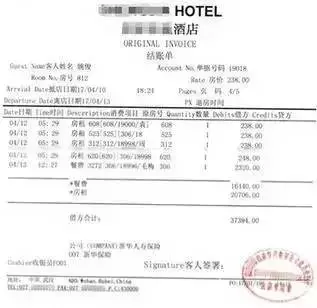

4、收到一份培訓會議報銷單。有培訓會議清單,但是清單不是從酒店系統打印出來的,而且是會議承辦方自行用A4紙制作了一份

5、去超市購物時,發票實際采購內容是月餅、水果等,但去服務中心開發票時,將發票內容開具為辦公用品等。(改變商品名稱開票)

6、向甲方購物,通過甲方介紹或同意甲方的安排,接受乙方開具發票。(接受第三方開發票)

7、沒有購物,直接虛開發票。(完全虛開發票)

最新發票使用要求

國家稅務總局

關于增值稅發票開具有關問題的公告

國家稅務總局公告2017年第16號

為進一步加強增值稅發票管理,保障全面推開營業稅改征增值稅試點工作順利實施,保護納稅人合法權益,營造健康公平的稅收環境,現將增值稅發票開具有關問題公告如下:

一、自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或統一社會信用代碼。不符合規定的發票,不得作為稅收憑證。

本公告所稱企業,包括公司、非公司制企業法人、企業分支機構、個人獨資企業、合伙企業和其他企業。

二、銷售方開具增值稅發票時,發票內容應按照實際銷售情況如實開具,不得根據購買方要求填開與實際交易不符的內容。銷售方開具發票時,通過銷售平臺系統與增值稅發票稅控系統后臺對接,導入相關信息開票的,系統導入的開票數據內容應與實際交易相符,如不相符應及時修改完善銷售平臺系統。

特此公告。

國家稅務總局

2017年5月19日

2017年7月1日起,開具增值稅發票時:

1、必須填寫購買方“納稅人識別號”

2、發票內容必須按照實際銷售情況如實開具

3、不能根據購買方要求填開與實際交易不符的內容

4、不能籠統開具辦公用品、食品等名稱的發票

5、開具匯總辦公用品、食品等發票,必須附上稅控系統開出的《銷售貨物或者提供應稅勞務清單》,并加蓋發票專用章。

例如:在商場買了幾支簽字筆,幾本筆記本。

7月1日之前,籠統開具”辦公用品“名稱的發票;

7月1日之后,發票上必須把商品名稱、型號、數量都打印出來。

6、7月1日起開具培訓會議清單,必須由酒店系統或銷售系統開具,并加蓋發票專用章,不再接受系統外開具的清單。

五種不需要填寫納稅人識別號問答

1、收到一張增值稅普通發票,只有購買方單位名稱,沒有納稅人識別號。

2、收到一張卷式增值稅普通發票。品名:辦公用品,沒有具體明細

3、收到一張增值稅普通發票。品名:辦公用品,有清單,但是清單不是從開票系統打印出來的,而是銷售方自行用A4紙制作了一份

4、收到一份培訓會議報銷單。有培訓會議清單,但是清單不是從酒店系統打印出來的,而且是會議承辦方自行用A4紙制作了一份

5、去超市購物時,發票實際采購內容是月餅、水果等,但去服務中心開發票時,將發票內容開具為辦公用品等。(改變商品名稱開票)

6、向甲方購物,通過甲方介紹或同意甲方的安排,接受乙方開具發票。(接受第三方開發票)

7、沒有購物,直接虛開發票。(完全虛開發票)

國家稅務總局

關于增值稅發票開具有關問題的公告

國家稅務總局公告2017年第16號

為進一步加強增值稅發票管理,保障全面推開營業稅改征增值稅試點工作順利實施,保護納稅人合法權益,營造健康公平的稅收環境,現將增值稅發票開具有關問題公告如下:

一、自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或統一社會信用代碼。不符合規定的發票,不得作為稅收憑證。

本公告所稱企業,包括公司、非公司制企業法人、企業分支機構、個人獨資企業、合伙企業和其他企業。

二、銷售方開具增值稅發票時,發票內容應按照實際銷售情況如實開具,不得根據購買方要求填開與實際交易不符的內容。銷售方開具發票時,通過銷售平臺系統與增值稅發票稅控系統后臺對接,導入相關信息開票的,系統導入的開票數據內容應與實際交易相符,如不相符應及時修改完善銷售平臺系統。

特此公告。

國家稅務總局

2017年5月19日

2017年7月1日起,開具增值稅發票時:

1、必須填寫購買方“納稅人識別號”

2、發票內容必須按照實際銷售情況如實開具

3、不能根據購買方要求填開與實際交易不符的內容

4、不能籠統開具辦公用品、食品等名稱的發票

5、開具匯總辦公用品、食品等發票,必須附上稅控系統開出的《銷售貨物或者提供應稅勞務清單》,并加蓋發票專用章。

例如:在商場買了幾支簽字筆,幾本筆記本。

7月1日之前,籠統開具”辦公用品“名稱的發票;

7月1日之后,發票上必須把商品名稱、型號、數量都打印出來。

6、7月1日起開具培訓會議清單,必須由酒店系統或銷售系統開具,并加蓋發票專用章,不再接受系統外開具的清單。

問一開給個人的普通發票,是否需要對方身份證號碼?

答:16號公告第一條第一款規定,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納說人識別號或者統一社會信用代碼。

所以16號公告不適用給個人開具普通發票的情形。

答:16號公告第一條第一款規定,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納說人識別號或者統一社會信用代碼。

所以16號公告不適用給個人開具普通發票的情形。

問二購買方是政府機構、事業單位的,是否只填寫開票名稱?

答:16號公告第一條第一款明確,本公告所稱企業,包括公司、非公司制企法人、企業分支機構、個人獨資企業、合伙企業和其他企業。

所以16號公告不適用給政府機構及事業單位中的非企業單位開具發票情形。

答:16號公告第一條第一款明確,本公告所稱企業,包括公司、非公司制企法人、企業分支機構、個人獨資企業、合伙企業和其他企業。

所以16號公告不適用給政府機構及事業單位中的非企業單位開具發票情形。

問三取得未填寫納稅人識別號的普通發票是否可以報銷入賬?

答:根據16號公告第一條第一款的表述,取得開具日期為2017年7月1日后的普通發票,如果未填寫納稅人識別號的,屬于不符合規定的發票,不得作為稅收憑證用于辦理涉稅業務,如計稅、退稅、抵免等。

答:根據16號公告第一條第一款的表述,取得開具日期為2017年7月1日后的普通發票,如果未填寫納稅人識別號的,屬于不符合規定的發票,不得作為稅收憑證用于辦理涉稅業務,如計稅、退稅、抵免等。

問四國外客戶沒有信息,出口企業的發票如何填寫?

答:購買方為國外客戶的,不適用16號公告的規定。

答:購買方為國外客戶的,不適用16號公告的規定。

問五卷式增值稅發票及手工發票,沒有可以寫納稅人識別號的地方怎么辦?

答:只要是增值稅普通發票,且有購買方納稅人識別號欄次的,均應16號公告規定執行。發票上沒有購買方納稅人識別號欄次的,不適用16號公告規定。

小貼士

答:只要是增值稅普通發票,且有購買方納稅人識別號欄次的,均應16號公告規定執行。發票上沒有購買方納稅人識別號欄次的,不適用16號公告規定。

1、普通發票填寫“購買納稅人識別號”是否為強制規定?

公告第一條第一款規定,自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或者統一社會信用代碼。不適合規定的發票,不得作為稅收憑證。

可以看出,公告中的表述為“應向銷售方提供······”,及“應在"購買方納稅人識別號"欄填寫······”,這種表述是強制的意思。

公告第一條第一款規定,自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或者統一社會信用代碼。不適合規定的發票,不得作為稅收憑證。

可以看出,公告中的表述為“應向銷售方提供······”,及“應在"購買方納稅人識別號"欄填寫······”,這種表述是強制的意思。

2、聯系地址、電話及開戶行是否要填?

現行法僅對納稅人索取增值稅專用發票時,須向銷售方提供地址電話、開戶行及賬號信息,普通發票上是否填寫聯系地址與電話,目前未作強制要求。

發票違規后果嚴重

2016年10月,全國上線運行稅務總局統一部署的“金稅三期”,采用大數據及云計算平臺,實現了全國稅收數據大集中,成為規范稅收執法、優化納稅服務、管控稅收風險、加強信息共享的主引擎、大平臺、信息池和安全閥。

自2017年7月1日起,增值稅發票必須開具納稅人識別號,讓所有納稅人以唯一身份進入數據庫。

這樣企業的任何事項均會留下記錄,金稅三期的大數據,也會追蹤企業的資金流、票據流等,追查同一稅號下進項發票與銷項發票,企業是否虛開發票,以及是否購買假發票入賬,一目了然。

所有商品在稅控系統里都有商品編碼,讓所有商品帶上唯一標識進入大數據庫。

任何商品都不能開出籠統的“辦公用品”名稱發票,物品少的直接開商鋪名稱,多的開匯總“辦公用品”發票后,也必須使用開票系統開具《銷售貨物或者提供應稅勞務清單》。

這樣企業購進的貨物和出售的貨物通過編碼可比對,若進的是煙酒、奢侈品等,而開具“辦公用品”類別下的貨物名稱,發票底賬系統就會比對出來。

現行法僅對納稅人索取增值稅專用發票時,須向銷售方提供地址電話、開戶行及賬號信息,普通發票上是否填寫聯系地址與電話,目前未作強制要求。

2016年10月,全國上線運行稅務總局統一部署的“金稅三期”,采用大數據及云計算平臺,實現了全國稅收數據大集中,成為規范稅收執法、優化納稅服務、管控稅收風險、加強信息共享的主引擎、大平臺、信息池和安全閥。

自2017年7月1日起,增值稅發票必須開具納稅人識別號,讓所有納稅人以唯一身份進入數據庫。

這樣企業的任何事項均會留下記錄,金稅三期的大數據,也會追蹤企業的資金流、票據流等,追查同一稅號下進項發票與銷項發票,企業是否虛開發票,以及是否購買假發票入賬,一目了然。

所有商品在稅控系統里都有商品編碼,讓所有商品帶上唯一標識進入大數據庫。

任何商品都不能開出籠統的“辦公用品”名稱發票,物品少的直接開商鋪名稱,多的開匯總“辦公用品”發票后,也必須使用開票系統開具《銷售貨物或者提供應稅勞務清單》。

這樣企業購進的貨物和出售的貨物通過編碼可比對,若進的是煙酒、奢侈品等,而開具“辦公用品”類別下的貨物名稱,發票底賬系統就會比對出來。

文章來源:國家稅務總局、每日稅訊、中國會計報

由高頓財稅學院(ID:gaoduncaishui)整理發布